CIRCOLARE STRAORDINARIA DEL 19 NOVEMBRE 2019

MINIMI E FORFAIT OBBLIGATI

AI CORRISPETTIVI TELEMATICI DAL 2020

| Rif. normativi

e di prassi: |

D.Lgs. 5 agosto 2015, n. 127, art. 2; |

| D.M. 10 maggio 2019; | |

| Circolare 29 giugno 2019, n. 15/E. | |

| Ns. Circolari n. 22/2019, 36/2019, 42/2019, 66/2019 |

In sintesi

A partire dal 1° gennaio 2020 tutti i contribuenti di cui all’art. 22 del D.P.R. n. 633/1972 sono tenuti ad ottemperare all’obbligo di memorizzazione elettronica e trasmissione telematica dei corrispettivi (cd. corrispettivi elettronici).

A differenza di quanto accaduto in materia di fatturazione elettronica, rientrano nell’obbligo anche le cosiddette “imprese minori”, ovvero i contribuenti in regime forfetario e minimi. L’esonero previsto dal comma 3 dell’art. 1 del D.Lgs. n. 127/2015 a favore di minimi e forfetari è infatti riferito esclusivamente agli obblighi di fatturazione elettronica e non è stato riproposto in materia di corrispettivi elettronici.

L’obbligo di gestione dei corrispettivi telematici è stato introdotto dal D.L. n. 119/2018, intervenuto in modifica all’art. 2 del D.Lgs. 5 agosto 2015, n. 127: secondo la vigente previsione normativa, a decorrere dal 1° gennaio 2020 i soggetti che effettuano le operazioni di cui all’art. 22 del D.P.R. 26 ottobre 1972, n. 633, memorizzano elettronicamente e trasmettono telematicamente all’Agenzia delle entrate i dati relativi ai corrispettivi giornalieri.

Sempre ai sensi del menzionato art. 2, D.Lgs. n. 127/2015 l’obbligo è decorso in via anticipata dal 1° luglio 2019 per i soggetti che hanno conseguito nel 2018 un volume d’affari superiore a 400mila euro, fattispecie che tuttavia non può certo interessare le “imprese minori”, e che pertanto non richiameremo ulteriormente nell’ambito della presente trattazione.

Per quanto qui di interesse, invece, l’attenzione deve essere semmai posta al Decreto MEF del 10 maggio 2019, che in ottemperanza alla previsione contenuta nel dispositivo di legge, ha definito esoneri specifici in ambito di corrispettivi elettronici: tale Decreto, infatti, ha indicato quali soggetti esonerati a regime i contribuenti che, in osservanza della tipologia di attività svolta, già attualmente sono esonerati dall’emissione di scontrino fiscale o ricevuta fiscale (art. 2 del D.P.R. 21 dicembre 1996, n. 696, e successive modificazioni e integrazioni, e dei decreti del Ministro dell’economia e delle finanze 13 febbraio 2015 e 27 ottobre 2015), senza nulla prevedere, invece, in merito ad esoneri connessi al regime contabile adottato dal contribuente.

Forfetari ed ex minimi obbligati ai corrispettivi elettronici

Dal combinato disposto dell’alt. 2 D.Lgs. n. 127/2015 e del D.M. 10 maggio 2019 si evince che i contribuenti in regime di vantaggio di cui all’art. 27, commi 1 e 2, del D.L. 6 luglio 2011, n. 98, convertito, con modificazioni, dalla legge 15 luglio 2011, n. 111 (che per semplicità nel seguito chiameremo contribuenti minimi), e i contribuenti in regime forfetario di cui all’art. 1, commi da 54 a 89, della legge 23 dicembre 2014, n. 190 (forfetari) non godono – al momento – di alcun esonero dagli obblighi connessi ai corrispettivi elettronici a seguito del regime contabile adottato.

La confusione – molto comune – in merito al fatto se minimi e forfettari debbano o meno dotarsi di Registratore Telematico al fine di ottemperare ai corrispettivi elettronici (oppure utilizzare l’applicazione gratuita dell’Agenzia delle Entrate “Documento Commerciale On Line”) deriva dal diverso trattamento sui devono sottostare i medesimi soggetti in ambito di fatturazione elettronica.

Infatti, sempre il D.Lgs. n. 127/2015, ma questa volta l’articolo interessato è il numero 1, comma 3, prevede che relativamente agli obblighi di emissione di fattura in esclusivo formato elettronico sono esonerati i soggetti passivi che rientrano nel cosiddetto “regime di vantaggio” di cui all’art. 27, commi 1 e 2, del D.L. 6 luglio 2011, n. 98, convertito, con modificazioni, dalla legge 15 luglio 2011, n. 111, e quelli che applicano il regime forfetario di cui all’art. 1, commi da 54 a 89, della legge 23 dicembre 2014, n. 190.

L’esonero previsto dal comma 3 dell’art. 1 del D.Lgs. n. 127/2015 a favore di minimi e forfetari è riferito esclusivamente agli obblighi di fatturazione elettronica, e non è stato riproposto in materia di corrispettivi elettronici.

Gli obblighi per minimi e forfetari dal 1° gennaio 2020

I contribuenti in regime di vantaggio (minimi) o in regime forfetario, che rientrino nella previsione di cui all’art. 22 del D.P.R. n. 633/1972 (commercianti, artigiani che operano in locali aperti al pubblico, prestazioni di servizi a domicilio ecc.), e che non rientrino nelle casistiche di cui al D.M. 10 maggio 2019, dal 1° gennaio 2020 saranno tenuti ad ottemperare alla memorizzazione elettronica e trasmissione telematica dei corrispettivi.

Detto più semplicemente, tali contribuenti, che fino al 31 dicembre 2019 hanno certificato i propri corrispettivi mediante emissione di scontrino fiscale o ricevuta fiscale, a partire dal 1° gennaio 2020 dovranno dotarsi degli strumenti per l’emissione del documento commerciale, memorizzare elettronicamente i corrispettivi, e trasmetterli all’Agenzia delle Entrate, ovvero saranno tenuti ai medesimi adempimenti in ambito di corrispettivi cui sono tenuti gli altri contribuenti, ad esempio quelli in regime di contabilità semplificata.

Imprese minori e Registratore Telematico

La cd. impresa minore (ovvero il contribuente minimo o forfetario) che voglia dotarsi di Registratore Telematico al fine di ottemperare ai corrispettivi elettronici dovrà seguire la medesima procedura prevista per le altre imprese, ovvero acquistare un RT a norma (o adattare l’eventuale misuratore fiscale già in uso alle nuove esigenze telematiche).

Le fasi di installazione ed attivazione saranno curate dai tecnici del RT stesso, mentre per la stampa del QR code che identifica la macchina in uso si dovrà ricorrere alla Piattaforma “Fatture e Corrispettivi”, sezione Corrispettivi. A tale area di “Fatture e Corrispettivi” potrà accedere direttamente il contribuente se dotato di credenziali proprie di accesso (Fisconline, Carta CNS, SPID), oppure un soggetto terzo delegato. In questo caso, la delega necessaria è quella relativa alla sezione “Corrispettivi”, che può essere conferita ad un intermediario abilitato alla trasmissione dei dichiarativi, ma anche a soggetti diversi, quindi potenzialmente anche al soggetto che si occupa dell’installazione, se disponibile ad accettare delega in tal senso.

Sta di fatto che per poter essere in grado di affrontare le eventuali procedure di emergenza in tempo utile è buona norma che il contribuente sia comunque autonomo nella facoltà di accedere a “Fatture e Corrispettivi”, e dunque dotato di credenziali proprie (per approfondimenti in merito alle procedure di emergenza si rimanda alla Guida Corrispettivi elettronici).

In alternativa alla dotazione di un Registratore Telematico, il contribuente potrà avvalersi dell’applicazione web gratuita “Documento Commerciale On Line”, grazie alla quale, previa diponibilità di un computer o un device mobile connesso ad internet e di una stampante, viene resa possibile la contestuale produzione di un documento commerciale, che viene immediatamente memorizzato nei server dell’Agenzia delle Entrate, assolvendo quindi immediatamente anche agli obblighi di trasmissione.

Per poter utilizzare il Documento Commerciale On line è indispensabile che il contribuente sia dotato di credenziali proprie di accesso. Infatti, nessun soggetto, seppure delegato all’area Corrispettivi, può accedere per conto di un terzo delegante a tale specifica sezione.

Indicazione del regime IVA nel documento commerciale per minimi e forfettari

Come noto, il layout previsto dall’Agenzia delle Entrate in ordine ai dati che devono essere esposti sul documento commerciale prevede, tra le altre informazioni richieste, che venga esplicitata l’aliquota IVA applicabile ai beni e servizi ceduti.

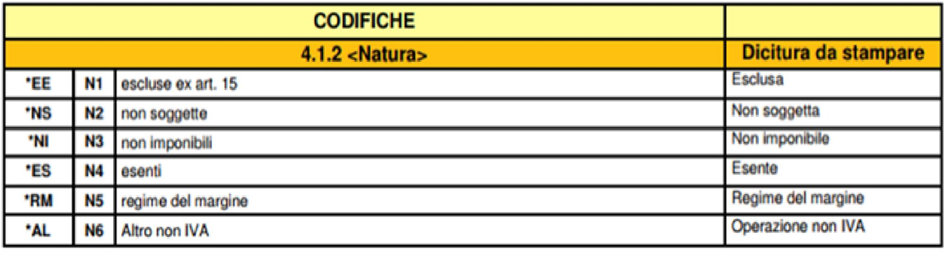

Per i casi in cui non vi è rivalsa di IVA sono previste codifiche specifiche atte ad indicare la “Natura” dell’operazione, sigle che sono diverse rispetto a quelle utilizzate in caso di emissione (su base volontaria) di fattura elettronica, ma che trovano una corrispondenza con queste ultime.

Le codifiche utilizzabili nei documenti commerciali, e il corrispondente equivalente nell’ambito della fatturazione elettronica, sono riportate nella seguente tabella:

Il contribuente in regime forfetario o minimo dovrà quindi indicare nel documento commerciale, con riferimento a tutti i beni ceduti o servizi resi, la codifica NS – NON SOGGETTE (così come, nel caso di emissione su base volontaria di fattura elettronica, indica la natura N2).

La codifica NS dovrà ovviamente essere utilizzata dai contribuenti in oggetto sia che si utilizzi il RT per l’emissione del documento commerciale, sia che si utilizzi l’applicazione web Documento Commerciale On Line.

L’emissione di fattura in luogo del documento commerciale

L’art. 22 del D.P.R. n. 633/1972 prevede che i contribuenti elencati nel medesimo articolo possano emettere fattura solo se questa viene richiesta dal contribuente. La disposizione in oggetto era stata introdotta con l’intento di semplificare le procedure dei contribuenti, consentendo loro di gestire tramite scontrino fiscale o ricevuta fiscale le transazioni poste in essere, senza essere obbligati ad emettere una fattura per ciascuna operazione.

Si tratta però, si badi bene, di una facoltà, e non di un obbligo: alla luce dell’introduzione dei corrispettivi elettronici, per assurdo, potrebbe risultare in taluni casi più agevole emettere fattura anche se non richiesta dal contribuente, fattura che nel caso dei minimi e dei forfetari potrebbe legittimamente essere anche analogica (cartacea).

Nel valutare l’opportunità di perseguire questa strada, occorre però tenere in considerazione alcune problematiche che si potrebbero verificare:

- per l’emissione della fattura è indispensabile ottenere l’anagrafica completa del cliente (o quanto meno il codice fiscale se si tratta di fattura semplificata, ovvero di valore complessivo entro i 400 euro), dati che potenzialmente il cliente finale potrebbe non essere disposto a fornire, non avendo quest’ultimo richiesto espressamente il rilascio di fattura;

- nel caso di emissione di fattura analogica, il cliente finale non potrebbe partecipare alla lotteria dei corrispettivi, ed anche questo potrebbe costituire elemento di disappunto.

Certamente suscita qualche perplessità il fatto che il contribuente minimo o forfetario che opti per l’emissione di fattura possa ottemperare secondo vie “analogiche” in luogo che telematica, e tuttavia, salvo che non intervenga qualche ulteriore chiarimento o disposizione normativa, questo quadro rispecchia fedelmente le previsioni normative.

Peraltro, tale comportamento – fattura in luogo di ricevuta fiscale – sarebbe già legittimo attualmente; chiaro è che con l’avvento dei corrispettivi elettronici la dicotomia tra analogico (fattura) ed elettronico (corrispettivi) appare in qualche modo priva di senso.

Per comprendere il perché si sia creata questa situazione giova ricordare che nelle intenzioni dell’Italia la fattura elettronica obbligatoria avrebbe dovuto riguardare la totalità dei contribuenti, compresi minimi e forfettari. L’esclusione per questi ultimi, infatti, è stata introdotta in corso di sviluppo della norma, e solo a seguito del fatto che l’autorizzazione UE, che il nostro Paese è stato obbligato a richiedere per poter imporre un unico sistema di fatturazione, è stata concessa a condizione che l’obbligo non interessasse le “imprese minori”. Purtroppo, analoga autorizzazione non è necessaria in ambito di corrispettivi, ed ecco che le imprese minori non godono di disposizioni ad esse dedicate.

Per concludere la presente trattazione, giova ricordare che se il riferimento dell’avvio dell’obbligo, più volte richiamato nell’esposizione, è il 1° gennaio 2020, valgono comunque anche per minimi e forfetari le previsioni del D.L. n. 34/2019 e della Circolare n. 15/E del 29 giugno 2019.

Entro i primi sei mesi dell’obbligo, e quindi nel caso di forfetari e minimi a partire dal 1° gennaio 2020 e sino al 30 giugno 2020, sarà possibile continuare a certificare i corrispettivi utilizzando i “vecchi” scontrini fiscali o ricevute fiscali e mantenendo in uso il registro di cui all’art. 24 del D.P.R. n. 633/1972. Secondo questa modalità si considererà rispettato l’obbligo di memorizzazione dei corrispettivi, come sancito dalla Circolare n. 15/E/2019.

Dopo di che, per non incorrere in sanzioni, i corrispettivi giornalieri dovranno anche essere trasmessi telematicamente, entro la fine del mese successivo a quello dell’operazione, utilizzando l’apposita procedura web presente nell’area riservata di “Fatture e Corrispettivi” (Corrispettivi per esercenti non in possesso di RT – soluzione transitoria). La trasmissione dei corrispettivi mensili potrà essere affidata anche ad intermediario delegato.

Tutto questo, solo ed esclusivamente nell’ambito dei primi sei mesi di vigenza dell’obbligo, e fino ad attivazione e messa in servizio del Registratore Telematico o fino ad utilizzo dell’applicazione Documento Commerciale On Line. Pertanto, se per esempio a partire dal 1° aprile 2020 viene messo in servizio il RT o utilizzata l’applicazione web, a partire dalla medesima data (anche se il semestre di periodo transitorio non è terminato) occorrerà utilizzare esclusivamente il documento commerciale, mentre non potranno essere più usati scontrino fiscale o ricevuta fiscale, posto che la certificazione mista dei corrispettivi non è ammessa.

Detto questo, nell’ambito dei tempi previsti per la trasmissione dei corrispettivi in assenza di sanzioni, anche se il Registratore Telematico è in servizio, per tutto il primo semestre di obbligo vale comunque il termine “lungo” della fine del mese successivo a quello di effettuazione dell’operazione, mentre decorso il semestre dovrà essere rispettato il termine a regime di 12 giorni dalla data dell’operazione.

Nel caso di utilizzo dell’applicazione web “Documento Commerciale On Line”, invece, non si pongono problemi di tempistica di trasmissione, quanto piuttosto precisi tempi di produzione del documento commerciale e contestuale memorizzazione/trasmissione: entrambi gli adempimenti vengono eseguiti in tempo reale, al momento dell’effettuazione dell’operazione.

Si ricorda, infatti, che l’emissione del documento commerciale tramite l’app non consente di intervenire sulla data; di conseguenza non è possibile emettere un documento con data diversa da quella in cui avviene il collegamento alla piattaforma “Fatture e Corrispettivi”, e quindi tale applicazione non deve essere considerata quale un sostitutivo della fase di trasmissione, bensì come sostitutivo del Registratore Telematico.

Così come il documento commerciale viene emesso in tempo reale, parimenti, alla conferma definitiva del documento commerciale stesso, il corrispettivo viene immediatamente memorizzato nei server AdE. Ne consegue che la fase della trasmissione non è necessaria, posto che gli elementi informativi sono già direttamente memorizzati nel Sistema di Interscambio; peraltro, la memorizzazione avviene singolarmente per ciascun documento commerciale, e di conseguenza, laddove a partire dal 1° gennaio 2020 il cliente finale richiedesse l’inserimento del codice lotteria, non si renderà nemmeno necessaria l’effettuazione della specifica trasmissione telematica prevista ai fini della lotteria: sarà infatti l’Agenzia delle Entrate ad avere già tutte le informazioni (codice lotteria, modalità di pagamento) necessarie ed utili per il passaggio delle informazioni all’Agenzia dei Monopoli, al fine della creazione della banca dati nell’ambito della quale avverranno le estrazioni dei premi.